今更聞けない「○○月商倍率」

こんにちは。YKプランニング代表取締役社長の岡本です。

今回は、今更聞けない簿記・会計の用語として「月商倍率」についてご説明します。

とある日常、経営者と会計事務所の担当税理士との会話。

「月商倍率」

“月商倍率”とはその名の通り、「月商=月の売上」の「倍率=何倍に相当するのか」のことです。

基本的には、○○月商倍率や△△月商倍率のように、頭に「何の?」が付きます。

金融機関界隈でよく登場するのが「借入金月商倍率」です。「借入金“対”月商倍率」のように、“対”という文字が入ることもあります。

これは、金融機関として企業に貸し付けている金額が、その企業の月間売上の何倍くらいなのかを見る際に使われる指標です。

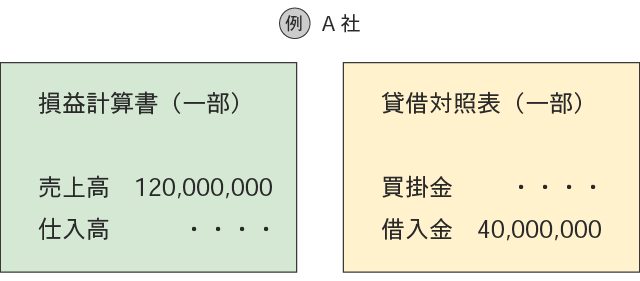

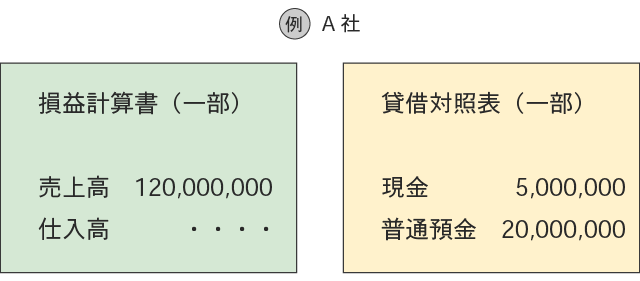

例えば、A社の場合、年間の売上高が1億2千万円なので、これを12ケ月で割ると月商は平均で1千万円になります。

続いて、借入金総額は4千万円です。よって、このA社は平均月商の4ケ月分(=4倍)の借入金があるということになります。

借入金月商倍率の安全圏ラインは、一般的に月商の3ケ月分(=3倍)と言われています。

ただし、在庫を多く抱える業種や、固定資産などの設備投資が大きい業種はこれに限りませんが、それでも6ケ月分(=6倍)を超える場合は借入金過多であると判断されるケースが多いようです。

金融機関はもちろん、この指標だけで融資の判断をしているわけではありません。しかし、非常にシンプルな指標(モノサシ)として、この「借入金月商倍率」を参考にしています。

「売掛金対月商倍率、棚卸資産対月商倍率」

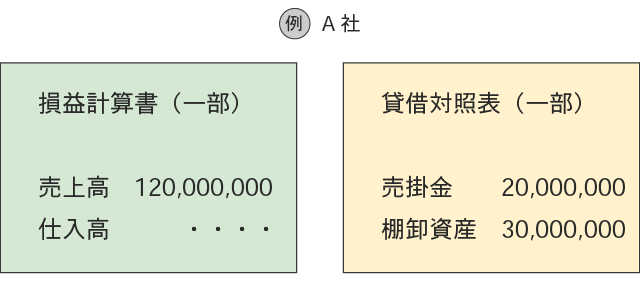

月商倍率の応用編として、「売掛金“対”月商倍率」「棚卸資産“対”月商倍率」があります。 先ほどと同じくA社の平均月商は1千万円です。

先ほどと同じくA社の平均月商は1千万円です。

売掛金 2千万円 ÷ 平均月商1千万円 = 2ケ月分

棚卸資産3千万円 ÷ 平均月商1千万円 = 3ケ月分

売掛金の場合は、代金は2ケ月サイクルで回収しているという意味合いになり、棚卸資産の場合は、3ケ月分の在庫が倉庫に保管されているという意味合いになります。

経営者であれば、これらの月商倍率は感覚的に理解できるのではないでしょうか。

例えば、売掛金対月商倍率が3~4ケ月になると、なかなか入金されず貸倒れや焦げ付きの不安が出てくると思われます。棚卸資産対月商倍率が6~8ケ月になると、過剰な在庫となり、保管コストの増大だけでなく商品の劣化や盗難紛失のリスクが増え、さらには資金繰りに悪影響を及ぼす原因となってしまいます。

「売掛金対月商倍率」「棚卸資産対月商倍率」は、別名「売上債権回転率」「棚卸資産回転率」とも呼ばれ、経営指標の世界では後者のネーミングが使われていることがほとんどです。

“回転率”といわれても、いまいちピンとこないですが、“平均月商の*ケ月分”と言われると直感的にイメージできるのではないでしょうか。

現預金対月商倍率

経営において一番重要である「現預金」も、この月商倍率で直感的に理解することができます。 こちらも先ほどと同じくA社の平均月商は1千万円です。

こちらも先ほどと同じくA社の平均月商は1千万円です。

一方で、「現金+普通預金」の合計は2千5百万円なので、現預金対月商倍率は2.5ケ月分となります。

(現金5百万円 + 普通預金2千万)÷ 平均月商1千万円 = 2.5ケ月分

この意味するところは、万が一、2.5ケ月間全く売上が上がらなくてもなんとかなるかも・・・という指標として捉えることができます。

全く売上がゼロというのは極端ですが、例えば、昨今のコロナ禍で厳しい経営状況になった場合には、当然「現預金対月商倍率」が大きい企業のほうが資金的には長持ちするということになります。

これも経営者の直感的に、月商の何ケ月分の現預金を手元に持っておきたいかという指標として活用することができます。

経営者の性格にもよるかもしれませんが、常に6ケ月分の現預金を手元に持っておきたいと思う方もいれば、現預金はそれほど手元に持っておかなくていいので、有価証券や保険などにして持っておきたいという方もいらっしゃいます。

また、それと合わせて、金融機関から借りられるときに借りられるだけ借りておいて、年商と同じくらいの現預金を手元に持っているという企業もあります。つまり、現預金対月商倍率が12ケ月ということですね。

○○(対)月商倍率

このように「月商倍率」はいろんなケースで活用することができます。

例えば、

・固定資産対月商倍率・・・・平均月商の何ケ月分の固定資産を持っているのか?

・投資有価証券対月商倍率・・平均月商の何ケ月分の投資有価証券を持っているのか?

・保険積立金対月商倍率・・・平均月商の何ケ月分の保険積立金を持っているのか?

など、経営者が直感的に平均月商に対して、どれくらいのモノを持っておきたいのかを自らコントロールできるようになると、安心して経営をおこなうことができるのではないかと思います。

”月商倍率”というモノサシを上手に活用して、経営の見える化を図りましょう。

今回は今更聞けない「○○月商倍率」について解説しました。

まだまだ他にもたくさんの財務分析が存在します。一つずつわかりやすく解説していきますので是非ほかの「今更聞けないシリーズ」読んでみてください。

1998年3月山口大学経済学部卒業。学校法人大原簿記法律専門学校入社。簿記・税理士講座の講師を務めた後、2003年行本会計事務所に入所。2017年株式会社YKプランニング代表取締役社長就任。ミッションである「独りぼっち経営者を0に」実現のために日々奮闘中。

趣味は長距離運転、スキンダイビング(素潜り)、GoogleMAPを見ること。