キャッシュフロー計算書の構造を理解しよう(前編)

こんにちは。YKプランニング代表取締役社長の岡本です。

前回は「中小企業にキャッシュフロー計算書は不要なのか?」というブログを書きましたが、今回は中小企業が理解しておくべき「キャッシュフロー計算書の構造」について解説していきたいと思います。

キャッシュフロー計算書は上の方に難しいことが書かれていて下に行けば行くほど簡単なことが書かれています。

人間は普通、書類などを読むときは上から順番に読んでいくという習性があるため、最初に目につく場所に難しいことが書かれていると「これは難しいものである」という先入観や苦手意識を持ってしまいます。

キャッシュフロー計算書はまさにその代表例ではないでしょうか。

ということで、今回の解説では、キャッシュフロー計算書を下から順に見ていき、

どこに何が書かれていて、どこが難しいのか?

どこを押さえておけばキャッシュロー計算書が読めるのか?

という点を理解することを目標に解説していきたいと思います。

キャッシュフロー計算書の構造を見てみよう

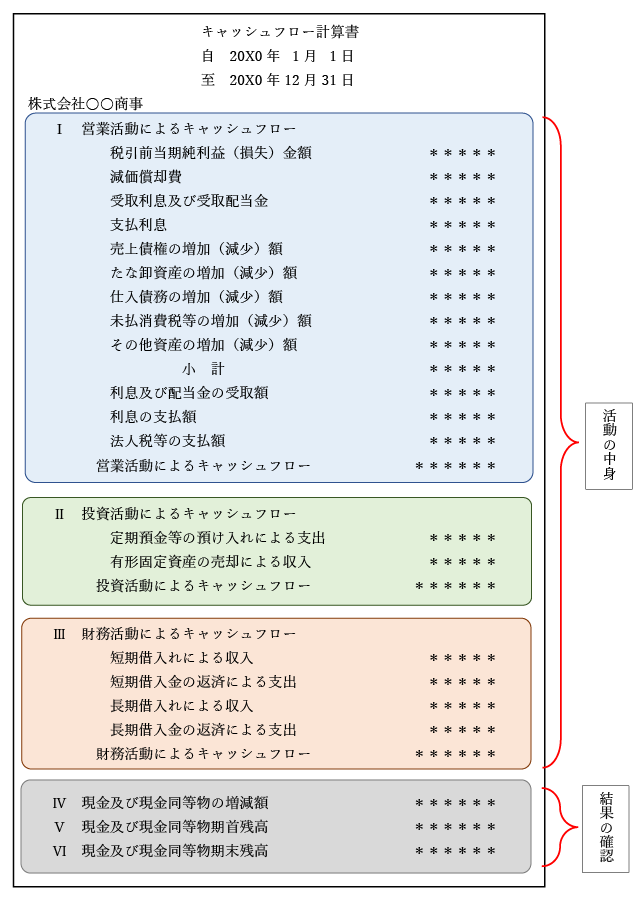

キャッシュフロー計算書とは「キャッシュ=お金」の「フロー=流れ」を計算した書類です。このキャッシュフロー計算書は大きく4つのブロックから成り立っており、上から順番に

Ⅰ:営業活動によるキャッシュフロー(ブルーのゾーン)

Ⅱ:投資活動によるキャッシュフロー(グリーンのゾーン)

Ⅲ:財務活動によるキャッシュフロー(レッドのゾーン)

Ⅳ~Ⅵ:集計結果(グレーのゾーン)

で表示されています。まずは下の図をご覧ください。

キャッシュフロー計算書はⅠ・Ⅱ・Ⅲ・Ⅳ・Ⅴ・Ⅵ(1~6)の項目で記載されており、Ⅰ・Ⅱ・Ⅲは「活動の中身」、Ⅳ・Ⅴ・Ⅵは「結果の確認」という構造になっています。

まずは「結果の確認」であるⅣ・Ⅴ・Ⅵについて解説

キャッシュフロー計算では「キャッシュ」のことを「現金及び現金同等物」という表現で記載しています。普段日常で“現金同等物”とか言わないですよね。そのあたりも小難しくしてしまっている一つの要因だと思いますが、要は現金や預金などといった感じで一般的に言う「お金」と思っておけば大丈夫です。

それはさておき、Ⅳには、Ⅰ・Ⅱ・Ⅲを集計した結果、お金がいくら増えたのか?減ったのか?が記載されているだけです。

この1年間の活動内容がどうであれ、プラスであればこの1年間でお金が増えたことになり、マイナスであればこの1年間でお金が減ったことになります。

Ⅴは期首にいくらの残高でスタートして、Ⅵは期末にいくらの残高で着地したのかということが記載されています。

つまり「Ⅴ 期首の残高 + Ⅳ 期中の増減 = Ⅵ 期末の残高」という式となります。

キャッシュフロー計算書の下段には単なる「結果の確認」が記載されているだけなので、決して難しいことが書かれているわけではありません。期首にいくらあって、期中でいくら増減したから、期末はいくら残ってますよ、ということが記載されているだけなのでシンプルに把握してください。

続いて「活動の中身」のうちシンプルなⅡ・Ⅲについて解説

上部のⅠ・Ⅱ・Ⅲには「活動の中身」が書かれていますが、Ⅱ・Ⅲのほうが簡単なので先に解説します。

Ⅱ(グリーンのゾーン)の「投資活動」は、「本業ではない活動」や「非日常的な活動」と言い換えるとわかりやすくなります。

さらにはこの「本業ではない活動」や「非日常的な活動」というのは、ほとんどの場合、貸借対照表の増減項目として記載されます。

例えば、上記のキャッシュフロー計算書例に記載がある

「定期預金等の預け入れによる支出 *****」

は、定期預金へお金を入れたり出したりすることを“本業”としている人はいないと思いますし、損益計算書に収入や支出として記載されるものではありません。

もう一つの記載例である

「有形固定資産の売却による収入 *****」

も、普通に使用している本社ビルや機械装置、営業車両や敷地内の倉庫や塀などを「日常的に」「本業」として売ったり買ったりしている人はいないと思います。

有形固定資産を売却した場合には、簿価との差額の売却益や売却損が損益計算書に記載されますが、あくまでも「本業ではない」「非日常的な」取引として考えましょう。

他にも「株式の売買」や「保険の積立や取崩し」など、本業の商売とは別に行う活動で入ってきたお金や出ていったお金がⅡの投資活動によるキャッシュフローに記載されます。

実はこのⅡでは、

マイナス = 将来に向けての投資(出金)

プラス = 会社の財産を現金化(入金)

という行動パターンとなり、マイナス(出金)については将来に向けての投資というポジティブに捉えるべき内容となりますし、一方でプラス(入金)は現金化して不足前を補うといったどちらかというとネガティブに捉えるケースが多い印象です。

続いてもう一つのⅢ(レッドのゾーン)の「財務活動によるキャッシュフロー」について解説します。

「財務活動による」とは借入れの調達と返済のことを指します。大企業になると社債の発行や、資本の注入などもここに記載されますが、中小企業の場合はほとんどが銀行からの借入れと役員からの借入れに関する項目しか記載されません。

Ⅲの集計の結果、プラスだと借金が増えたことを意味し、マイナスだと借金が減ったことを意味しています。

このⅢのレッドのゾーンは基本的にはマイナスの方が“良し”であることはわかりますよね。ただし、Ⅱの投資とあわせて借金が増えている場合には攻めの借金をしているという見方ができますので、一概にプラスだから“良くない”ということでもありません。

マイナス = 借金の返済

プラス = 借金の調達(ただし調達の理由が大事)

キャッシュフロー計算書のメイン「営業活動におけるキャッシュフロー」

ついにⅠ(ブルーのゾーン)の「営業活動におけるキャッシュフロー」にやってまいりました。

結論から言うと、Ⅰは原則、プラスでなければいけません。マイナスであるということは本業でお金が生まれていない、ということを意味しています。辛辣な表現をすると「自分がやりたいと自信を持って立ち上げたビジネスでお金を増やすことができていない」といった感じになります。

一時的な(単年での)営業活動によるキャッシュフローのマイナスは仕方ない場合もありますが、2期連続マイナスであったりそれ以上続いているようだとかなり危険です。それくらい重要なことが記載されているのがこの営業活動におけるキャッシュフローです。

金融機関との会話の中でもよく「営業キャッシュ」が生まれているとかいないとか言われるのはこの部分です。

プラス = あたりまえ

マイナス = やばい

先程ご説明したⅡ・Ⅲについては、このⅠの営業キャッシュがあって初めて、投資にお金が使え、借金の返済ができるわけです。

もし営業キャッシュが生まれていないのであれば、モノを売って(身を削って)お金を用意しなければならないし、銀行から借金をして営業での出血を補わなければならないということになってしまいます。

一番理想的な形としては、

Ⅰ 営業活動によるキャッシュフロー プラス =本業でお金が生まれて

Ⅱ 投資活動によるキャッシュフロー マイナス =それを投資にまわして

Ⅲ 財務活動によるキャッシュフロー マイナス =借金の返済もできて

Ⅳ 現金及び現金同等物の増減額 プラス =なおかつ手元残が増えた

残念な形の典型としては、

Ⅰ 営業活動によるキャッシュフロー マイナス =本業でお金が生まれず

Ⅱ 投資活動によるキャッシュフロー プラス =身を削ってお金を工面し

Ⅲ 財務活動によるキャッシュフロー プラス =それでも足りないので借金して

Ⅳ 現金及び現金同等物の増減額 プラス =とりあえず手元のお金は微増させた

この違い、おわかりいただけましたでしょうか?

まとめ

まずはキャッシュフロー計算書の構造を理解することで、損益計算書と貸借対照表だけでは理解できないお金の流れを正確につかめるようになります。

次回はこのキャッシュフローでも一番大切な「営業活動によるキャッシュフロー」についてさらに深堀り解説をしていきますので、是非続けて読んでいただければと思います。

1998年3月山口大学経済学部卒業。学校法人大原簿記法律専門学校入社。簿記・税理士講座の講師を務めた後、2003年行本会計事務所に入所。2017年株式会社YKプランニング代表取締役社長就任。ミッションである「独りぼっち経営者を0に」実現のために日々奮闘中。

趣味は長距離運転、スキンダイビング(素潜り)、GoogleMAPを見ること。