キャッシュフロー計算書の構造を理解しよう(後編)

こんにちは。YKプランニング代表取締役社長の岡本です。

前回のブログに引き続き、中小企業のためのキャッシュフロー計算書の構造解説をしていきます。まずは、前回のおさらいをしましょう。

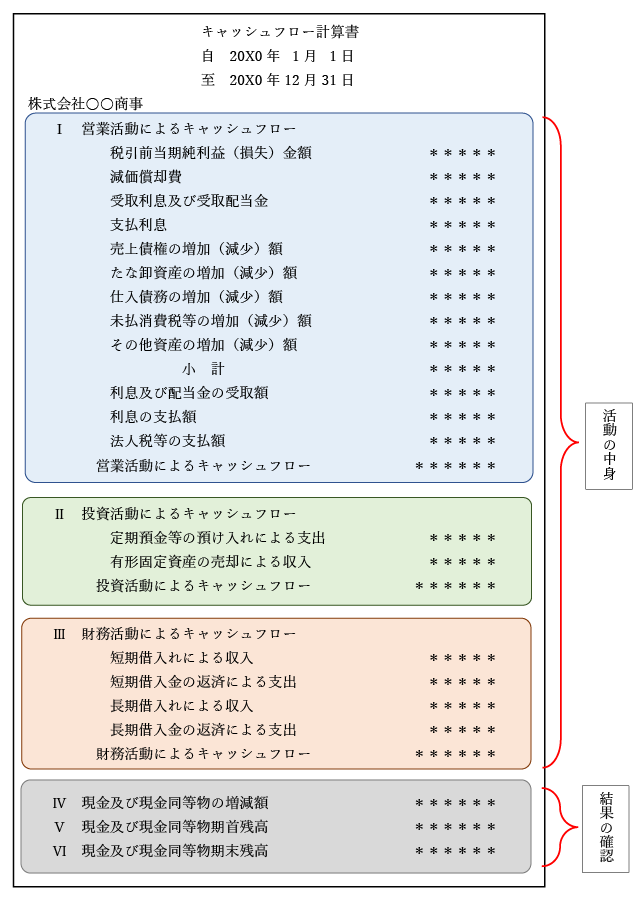

キャッシュフロー計算書とは「キャッシュ=お金」の「フロー=流れ」を計算した書類です。このキャッシュフロー計算書は大きく4つのブロックから成り立っており、

上から順番に

Ⅰ:営業活動によるキャッシュフロー(ブルーのゾーン)

Ⅱ:投資活動によるキャッシュフロー(グリーンのゾーン)

Ⅲ:財務活動によるキャッシュフロー(レッドのゾーン)

Ⅳ~Ⅵ:集計結果(グレーのゾーン)

で表示されています。改めて下の図をご覧ください

キャッシュフロー計算書はⅠ・Ⅱ・Ⅲ・Ⅳ・Ⅴ・Ⅵ(1~6)の項目で記載されており、Ⅰ・Ⅱ・Ⅲは「活動の中身」、Ⅳ・Ⅴ・Ⅵは「結果の確認」という構造になっていますが、前回のブログで、キャッシュフロー計算書の構造を理解するためには、計算書の下の方から順番に理解していくとわかりやすいですよ、とお話ししました。

今回はキャッシュフロー計算書の要である最上段部にある「Ⅰ 営業活動によるキャッシュフロー」について深堀りをしていきたいと思います。

「直接法」?「間接法」?

キャッシュフロー計算書が難しい、わかりにくいと言われている根源は、Ⅰ(ブルーのゾーン)の表記方法にあります。ここの表記方法には「直接法」と「間接法」の2種類が存在し、皆さんが目にするほとんどのケースは基本的な簿記の仕組みを知っていないと理解できない「間接法」で記載がされています。

まずは「直接法」と「間接法」の特徴を整理してみます。

企業の多くがなぜ「ぱっと見わかりにくい間接法」で作成しているかというと、単純に「手間がかからない」からです。

「直接法」は現預金の「入」と「出」を一つ一つ拾って計算してそれを表記します。上から順番に見ていけば何が書いているかは一目瞭然なのですが、とにかく手間がかかります。

記載されている内容は読む人にとって参考になるところもあるのですが、結果的にはほとんどの人は結果しか見ません。「直接法はコスパが悪い」というのが私の個人的な見解です。

ちなみに「直接法」で計算しても「間接法」で計算しても結果(営業キャッシュフロー額)は同じになります。※上場企業・大企業では昨今直接法での作成が推奨されているようですが、作成義務のない中小企業ならなおさらコスパを考えれば「間接法」でよい、と私は考えています。

「間接法」の基本的な仕組み

「間接法」は既に作成されている損益計算書と貸借対照表から逆算して簡単に答えを導き出すというテクニックです。

例えば以下①②の条件のもと、1か月のうちに③④⑤⑥の取引をしたとします。

①前月から残っている売掛金 5,000円

②前月から残っている買掛金 4,000円

③今月販売した掛売上 9,000円(代金は後日回収)

④今月購入した掛仕入 6,000円(代金は後日支払)

⑤残っていた売掛金の回収 5,000円

⑥残っていた買掛金の支払い 4,000円

ここでまず今月の損益計算書上の利益は

③売上9,000円 - ④仕入 6,000円 = 利益3,000円 となります。

「3,000円の利益を確保した!」と頭の中にインプットしてください。

ところが③④の取引はともに掛取引であるため現預金は1円も動いていません。

今月動いた現預金の増減は

⑤回収した売掛金5,000円 - ⑥支払った買掛金4,000円 = 1,000円 となります。

先ほど頭の中にインプットした利益は3,000円ですが、実際の現預金は1,000円増加しただけです。

このように損益計算書では利益は把握できますが、キャッシュの増減は把握できません。一方で売掛金や買掛金の動きは貸借対照表に記載されています。そこで、この帳尻を合わせるために貸借対照表を活用して利益と現預金の増減の差を追究してきます。

通常、貸借対照表には前月末と当月末の残高が記載されています。間接法ではその「増減差」を以下のように解釈します。

・売掛金増 → 実はお金は入ってきていない → 利益から4,000円を減らして考えよう

・買掛金増 → 実はお金は出ていっていない → 利益に2,000円を増やして考えよう

(売掛金減、買掛金減はそれぞれ逆の考え方になります)

つまり、3,000円と頭にインプットした利益に対して、実は入ってきていない4,000円を減らし、実は出ていっていない2,000円を増やすと

利益3,000円 - 4,000円(売掛金増)+ 2,000円(買掛金増)=1,000円の現預金増

この1,000円が今月増えたキャッシュである、という答えになります。

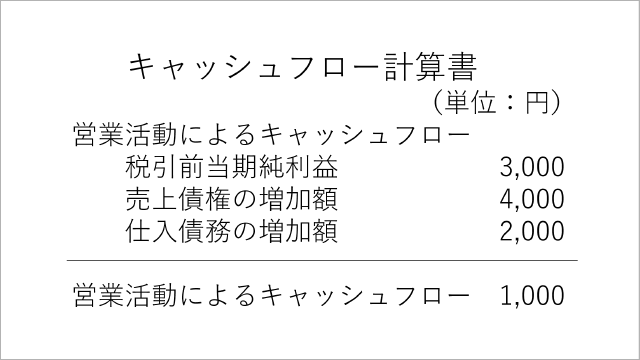

このことをキャッシュフロー計算書に記載するとこのような感じになります。

不親切なことに、ほとんどのキャッシュフロー計算書には4,000円の前にはマイナス(-)記号は付されていません。売上債権が増加したときは集計上利益から「減算=マイナス(-)」することがわかっているという前提で記載されています。

「えっ、増加額なのにマイナス?減少額なのにプラス??」

これが冒頭に述べたキャッシュフローが難しい、わかりにくいと言われている根源です。

「勘定合って、銭足らず」を解決してくれる間接法

損益計算書だけではなく貸借対照表にも着目して経営することを「キャッシュフロー経営」といいます。

「勘定合って、銭足らず」とはまさに、損益計算書しか見ない経営で起こってしまう現象です。このようなトラブルを回避するために身に着けるべき知識、それがまさにこの「間接法」における営業キャッシュフローの仕組みなのですが、私は経営者自身がその構造を細かく理解する必要性はあまりないと考えています。

中小企業の経営者にとって大切なのは、間接法の理屈・構造ではなく「キャッシュフロー計算書」という存在の重要性を認識し、お金がどのように流れて結果としていくら増えたのか?減ったのか?ということを正確に把握できる環境を整えることではないでしょうか。

前編と後編にわたってキャッシュフロー計算書について解説してきましたが、ほかのブログや解説本にはあまり書かれていない視点で書いてみました。

是非これを機に「キャッシュフロー経営」を意識して経営に励んで頂ければ幸いです。

1998年3月山口大学経済学部卒業。学校法人大原簿記法律専門学校入社。簿記・税理士講座の講師を務めた後、2003年行本会計事務所に入所。2017年株式会社YKプランニング代表取締役社長就任。ミッションである「独りぼっち経営者を0に」実現のために日々奮闘中。

趣味は長距離運転、スキンダイビング(素潜り)、GoogleMAPを見ること。